Η επανεμφάνιση του πληθωρισμού στα τέλη του 2021 αποτέλεσε έκπληξη, αν όχι σοκ. Προέκυψε από τις συνεχιζόμενες συνέπειες της πανδημίας COVID-19, οι οποίες είχαν ως αποτέλεσμα τη αύξηση της ζήτησης, τα κρατικά πακέτα στήριξης και τα προβλήματα στην αλυσίδα εφοδιασμού, και ακολουθήθηκε από απότομες αυξήσεις των τιμών της ενέργειας και των τροφίμων ως αποτέλεσμα της εισβολής της Ρωσίας στην Ουκρανία στα τέλη Φεβρουαρίου 2022.

Τρεις άλλοι, πιο διαρθρωτικοί παράγοντες θα μπορούσαν να κάνουν τον πληθωρισμό να “επιμείνει”, ακόμη και αν οι κεντρικές τράπεζες καταφέρουν να τιθασεύσουν το τρέχον κύμα κατά τη διάρκεια του 2023.

Πρώτον, η απεξάρτηση από τον άνθρακα και η ανάγκη για τεράστιες επενδύσεις στην πράσινη ενέργεια, καθώς και οι υψηλότερες τιμές άνθρακα. δεύτερον, η αποπαγκοσμιοποίηση και η τάση για επαναπροσδιορισμό της αλυσίδας εφοδιασμού, καθώς και ο αυξανόμενος προστατευτισμός και, τρίτον, οι δημογραφικές αλλαγές, καθώς η γήρανση του πληθυσμού θα απαιτήσει περισσότερες δημόσιες δαπάνες για την υγεία και τη φροντίδα των ηλικιωμένων και μπορεί να προκαλέσει ελλείψεις στην προσφορά εργασίας.

Ο άμεσος αντίκτυπος του πληθωρισμού στα κέρδη των ασφαλιστών ζημιών (Περιουσίας & Ατυχημάτων και Υγείας) είναι αρνητικός, κυρίως μέσω της αύξησης του μελλοντικού κόστους αποζημιώσεων για τα τρέχοντα ασφαλιστήρια συμβόλαια, της αναγκαίας ενίσχυσης των αποθεματικών και, σε περίπτωση στασιμοπληθωρισμού, της μειωμένης ζήτησης.

Η επίπτωση στα κέρδη των ασφαλιστών ζωής είναι πιο περιορισμένη. Σε αντίθεση με τις ασφαλίσεις κατά ζημιών, τα περισσότερα ασφαλιστικά προϊόντα ζωής, π.χ. θανάτου, αποταμιευτικά και προστασίας μακροζωίας, προσφέρουν παροχές που είναι ονομαστικά καθορισμένες (μείον του ποσοστού πληθωρισμού). Τούτου λεχθέντος, ο πληθωρισμός τείνει να υποβαθμίζει την αξία των ασφαλίσεων ζωής με σταθερές παροχές, επιβαρύνοντας τις νέες εργασίες και οδηγώντας σε υψηλότερο αριθμό ακυρώσεων.

Η πτώση των ιδίων κεφαλαίων, τα αυξανόμενα επιτόκια και η διεύρυνση των πιστωτικών περιθωρίων επηρεάζουν αρνητικά τους ισολογισμούς των ασφαλιστών. Από την άλλη πλευρά, τα υψηλότερα επιτόκια επηρεάζουν ευνοϊκά την καθαρή παρούσα αξία των μελλοντικών υποχρεώσεων.

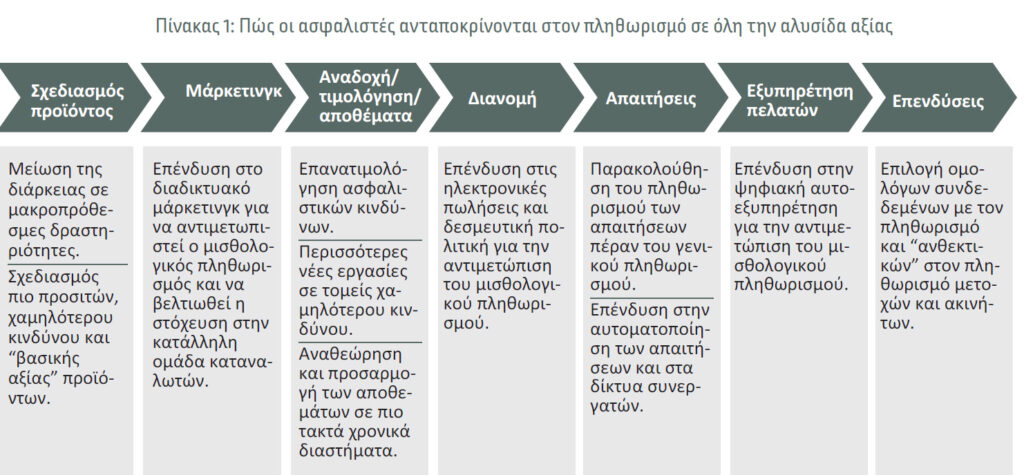

Οι ασφαλιστές έχουν στη διάθεσή τους ένα ευρύ φάσμα διαχειριστικών ενεργειών στις οποίες μπορούν να προχωρήσουν, για να ανταποκριθούν στο νέο μακροοικονομικό περιβάλλον (βλ. Πίνακα 1). Όσον αφορά τον σχεδιασμό των προϊόντων, με τους πελάτες να υφίστανται συνήθως μείωση του πραγματικού εισοδήματός τους, οι ασφαλιστές θα μπορούσαν να προσφέρουν πιο προσιτά, χαμηλού κόστους προϊόντα, με έμφαση στον κίνδυνο και την πρόληψη ζημιών.

Με τις παρούσες συνθήκες στις αγορές εργασίας και τις αυξανόμενες μισθολογικές πιέσεις, οι ασφαλιστές θα προσπαθήσουν να βελτιώσουν τους δείκτες λειτουργικού κόστους και τη συνολική παραγωγικότητα, δηλαδή την απόδοση ανά εργαζόμενο. Η ψηφιοποίηση είναι ένας προφανής τρόπος για την επίτευξη αυτού του στόχου σε τομείς όπως η διανομή (το μεγαλύτερο κόστος εκτός αποζημιώσεων), το μάρκετινγκ και η εξυπηρέτηση πελατών.

Η κύρια αντίδραση της ασφαλιστικής αγοράς είναι η ανατιμολόγηση ασφαλιστικών κινδύνων που παρουσιάζουν αυξημένο κόστος αποζημιώσεων. Η χρησιμότητα και η έκταση της ανατιμολογησης εξαρτώνται από το ανταγωνιστικό περιβάλλον στις σχετικές ασφαλιστικές αγορές, τις υποθέσεις των ασφαλιστών σχετικά με την ικανότητα των κεντρικών τραπεζών να τιθασεύσουν τον πληθωρισμό εντός εύλογου χρονικού διαστήματος και τον βαθμό κρατικής παρέμβασης και περιορισμών λόγω ρυθμιστικών αρχών.

Για να αντιμετωπίσουν την αύξηση του κόστους των αποζημιώσεων, οι ασφαλιστές μπορούν να επιταχύνουν περαιτέρω την αυτοματοποίηση των αποζημιώσεων και την άμεση διεκπεραίωση, καθώς και να επεκτείνουν (ή να δημιουργήσουν) δίκτυα συνεργατών και προμηθευτών, προκειμένου να διαπραγματευτούν σταθερές τιμές για μεγαλύτερο χρονικό διάστημα.

Στη διαχείριση επενδύσεων, υπάρχει κάποιο περιθώριο για προστασία από τον πληθωρισμό μέσω της τακτικής κατανομής στοιχείων ενεργητικού. για παράδειγμα, με τη στροφή του επενδυτικού χαρτοφυλακίου από τα ομόλογα προς βασικά αγαθά, μετοχές και ακίνητα. Για τους ασφαλιστές, ωστόσο, τα οφέλη αυτά παραμένουν δυσπρόσιτα, υπό το πρίσμα των πολύ υψηλών κεφαλαιακών απαιτήσεων φερεγγυότητας για τις εν λόγω κατηγορίες περιουσιακών στοιχείων.

Τα πληθωριστικά φαινόμενα συνήθως οδηγούν σε χαμηλότερη οικονομική ανάπτυξη ή ακόμη και ύφεση, γεγονός που πλήττει τη ζήτηση για ασφάλιση, ιδίως σε περιοχές όπου οι πελάτες θεωρούν την ασφάλιση ένα μη απαραίτητο έξοδο.

Ωστόσο, η Geneva Association υποστηρίζει ότι, για τους καταναλωτές και την κοινωνία γενικότερα, η αξία της ασφάλισης αυξάνεται σε περιόδους πληθωρισμού, για τους ακόλουθους λόγους:

Μελλοντικά, η ζήτηση για ασφάλιση θα μπορούσε να ενισχυθεί από την εμπειρία της επανεμφάνισης του πληθωρισμού. Τέτοια σοκ –παρόμοια με αυτό που είδαμε ως αποτέλεσμα του COVID-19– συνήθως επηρεάζουν την αντίληψη του κινδύνου και οξύνουν την ευαισθητοποίηση σε θέματα κινδύνου.

Η ζήτηση για ασφαλίσεις κατά ζημιών θα μπορούσε, επίσης, να επηρεασθεί θετικά από τις μετατοπίσεις χαρτοφυλακίων από χρηματοοικονομικά σε πραγματικά περιουσιακά στοιχεία. Επιπλέον, η αύξηση των τιμών των πραγματικών περιουσιακών στοιχείων, όπως τα αυτοκίνητα και τα ακίνητα, μεταφράζεται σε υψηλότερη ζήτηση για ασφάλιση, καθώς οι ιδιοκτήτες περιουσιακών στοιχείων επιδιώκουν να επεκτείνουν τα όρια των συμβολαίων.

Για τις ασφαλίσεις ζωής, ο πληθωρισμός δημιουργεί ιδιαίτερες προκλήσεις, καθώς μειώνει την αξία των καθορισμένων πληρωμών στο μέλλον, καθιστώντας τα εν ισχύι ασφαλιστικά προϊόντα ζωής λιγότερο ελκυστικά, επηρεάζοντας αρνητικά τις πωλήσεις και αυξάνοντας τις ακυρώσεις και τις εξαγορές. Ωστόσο, οι επιπτώσεις του πληθωρισμού στα επιτόκια θεωρούνται οι πιο σημαντικές. Οι καταναλωτές ενδέχεται να έχουν μεγαλύτερη επιθυμία να αγοράσουν προϊόντα ασφάλισης ζωής με προσανατολισμό στην αποταμίευση, που συνοδεύονται από υψηλότερες αποδόσεις και χαρακτηριστικά προστασίας από τον πληθωρισμό.

Γενικότερα, οι μακροοικονομικοί κλυδωνισμοί, όπως ο απροσδόκητος πληθωρισμός, δυσκολεύουν τον ρόλο των ασφαλιστών στην κοινωνία, ως επαγγελματιών που απορροφούν και διαχειρίζονται κινδύνους, αλλά προσφέρουν και ευκαιρίες. Με αυτό κατά νου, η Geneva Association παραθέτει τα ακόλουθα συμπεράσματα και συστάσεις για τους ασφαλιστές, τους φορείς χάραξης πολιτικής και τις ρυθμιστικές αρχές.

Η πανδημία COVID-19 ενίσχυσε σημαντικά την ευαισθητοποίηση των ατόμων, των νοικοκυριών και των επιχειρήσεων σε θέματα κινδύνου.

Παρά τις όποιες ασάφειες σε ασφαλιστικά συμβόλαια και τα θεμελιώδη ζητήματα ασφαλισιμότητας όσον αφορά τη διακοπή εργασιών των επιχειρήσεων, οι ασφαλιστές απέδειξαν την αντοχή τους κατά τη διάρκεια της πανδημίας και συνέχισαν να πληρώνουν τις νόμιμες αποζημιώσεις με τρόπο “business-as-usual”. Ειδικότερα, οι ασφαλιστές ζωής και υγείας απέδειξαν την αξία τους, ανταποκρινόμενοι στις υποχρεώσεις τους, παρά την αύξηση της θνησιμότητας και των ποσοστών νοσηλείας. Η ζήτηση για αυτά τα προϊόντα αυξήθηκε και παραμένει σημαντικά πάνω από τα προ της πανδημίας επίπεδα, ιδίως στις αναδυόμενες αγορές.

Το πληθωριστικό σοκ προσφέρει παρόμοιες ευκαιρίες για τους ασφαλιστές, που βοηθούν τους καταναλωτές να παραμείνουν ανθεκτικοί σε περιόδους αυξανόμενης οικονομικής πίεσης, όταν η αξία της προστασίας γίνεται πολύ πιο εμφανής. Ταυτόχρονα, οι ασφαλιστές πρέπει να ανταποκριθούν στις προκλήσεις κερδοφορίας και φερεγγυότητας που δημιουργεί ο πληθωρισμός. Η αναπροσαρμογή των τιμών και της επιθυμίας για ανάληψη κινδύνου είναι μεταξύ των αναπόφευκτων αντιδράσεων, αλλά η περαιτέρω βελτίωση της αποδοτικότητας του κόστους θα μπορούσε να βοηθήσει τους ασφαλιστές να αμβλύνουν τις δυνητικά αρνητικές επιπτώσεις για τους πελάτες τους.

Ειδικότερα για τις ασφαλιστικές εταιρείες ζημιών, ο πληθωρισμός και οι επακόλουθες αυξήσεις των επιτοκίων δημιουργούν δυσμενείς επιπτώσεις στα κέρδη και την καθαρή αξία του ενεργητικού. Η λήψη διορθωτικών μέτρων, που κυμαίνονται από τον επανασχεδιασμό των προϊόντων, την ανατιμολόγηση και τη διαχείριση του κόστους έως τις αλλαγές στην κατανομή των περιουσιακών στοιχείων, είναι αναπόφευκτη, προκειμένου να είναι σε θέση οι ασφαλιστικές να προσφέρουν διαρκή και αξιόπιστη προστασία από τους κινδύνους μακροπρόθεσμα.

Οι πελάτες έχουν αφυπνιστεί απέναντι στον κίνδυνο του απροσδόκητου και ανεξέλεγκτου πληθωρισμού. Η αξία των ασφαλιστών στο μέλλον, όπως την αντιλαμβάνεται ο καταναλωτής, μπορεί επομένως να εξαρτάται και από την ικανότητά τους να διαχειρίζονται αυτόν τον κίνδυνο για λογαριασμό των πελατών τους. Οι εξελισσόμενες προσδοκίες των καταναλωτών μπορεί να οδηγήσουν σε αλλαγές στον σχεδιασμό των προϊόντων.

Επιπλέον, η ομαλοποίηση των επιτοκίων αναζωπυρώνει την επιθυμία των καταναλωτών για ασφαλιστικά προϊόντα ζωής, τα οποία συνδυάζουν εγγυήσεις απόδοσης με χαρακτηριστικά συμμετοχής στα κέρδη. Ωστόσο, τα οδυνηρά διδάγματα του παρελθόντος συνιστούν προσοχή κατά την επαναδραστηριοποίηση στον τομέα των χρηματοοικονομικών εγγυήσεων.

Με την ομαλοποίηση των επιτοκίων, υπάρχει πλέον σαφής διάθεση των καταναλωτών για την προστασία που προσφέρουν οι χρηματοοικονομικές εγγυήσεις. Οι απαγορευτικές κεφαλαιακές επιβαρύνσεις για τέτοιου είδους εγγυήσεις, οι οποίες καθορίστηκαν κατά τη διάρκεια μιας παρατεταμένης περιόδου πτώσης των επιτοκίων, εμποδίζουν τελικά τον ασφαλιστικό κλάδο από το να αντιμετωπίσει το κενό στις συνταξιοδοτικές αποταμιεύσεις.

Ακολουθήστε την ασφαλιστική αγορά στο Google News